必一体育sport

025-52657056电话:025-52657056

传真:025-52657058

邮箱:info@www.gzjs1688.com

光电子行业的发展趋势进行展望

以光波作为信息传输的载体,以光纤作为信息传输媒介,具有高速率、大容量、长距离等技术优势,在移动通信、光纤宽带、数据

本篇报告从光通信技术驱动的应用变革入手,围绕光通信行业的光线缆、光器件、光设备三方面来分析光通信细分领域的市场格局和投资机遇,最后对光电子行业的发展趋势进行展望。

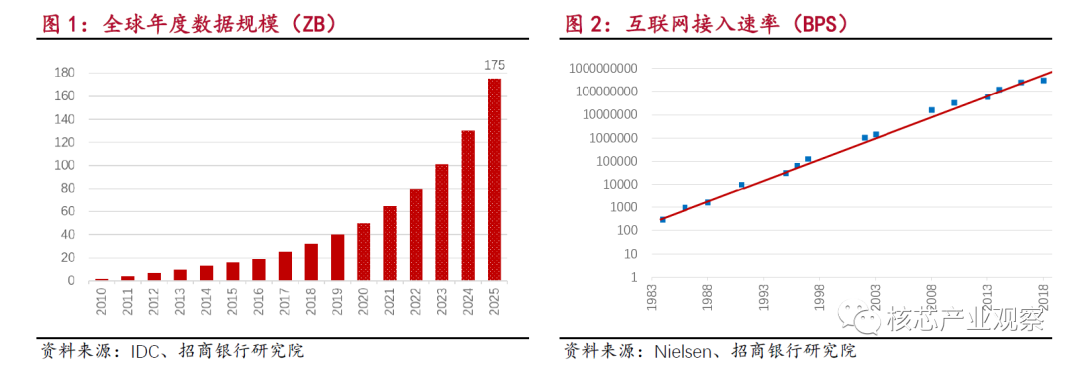

移动互联网、云计算、5G推动了全球数据量指数级增长,数据量的爆增对网络提了挑战。由于云计算、视频、社交、电商、搜索、支付业务的快速发展,全球应用数据量和对通信容量的需求急剧增长。IDC预测,到2025年全球数据总量将从2018年的33ZB增长到175ZB,复合年增长率为27%。随着全球5G网络的部署,从云端数据中心到边缘网络,再到用户侧的PC、智能手机物联网终端,需求爆发推动数据流量的持续增长。在物联网和实时数据增长的推动下,边缘计算的数据量将快速增长,预计2025年平均每人每天进行5000次数据交互,是目前的7倍。数据流量和数据交互量的高速增长对网络基础设施提出了挑战。

光进铜退已成为全球信息技术产业的发展趋势。铜线的传输性能无法满足数据流量日益增长的需求,光纤通信逐步替代铜线电路。铜线使用电子进行数据传输,而光纤使用光子。光比电速度快,光纤可以提供更高的带宽,光通信在传输速度、衰减、抗干扰、抗腐蚀、重量体积等性能指标更佳。光纤电缆传输数据的速度远远高于铜线Gbps带宽相比,光纤带宽已超过60Tbps,相差千倍以上。在数据信号衰减方面,光纤可提供更好的信号耐久性,在超过100米的距离,光纤信号损失仅3%,而铜线%。由于光纤由玻璃制成,因此光纤受腐蚀性化学物质的影响很小,也不受电磁干扰和功率波动的影响。光纤具有抗干扰、温度波动和防潮的特性,可提供更加可靠的数据传输。

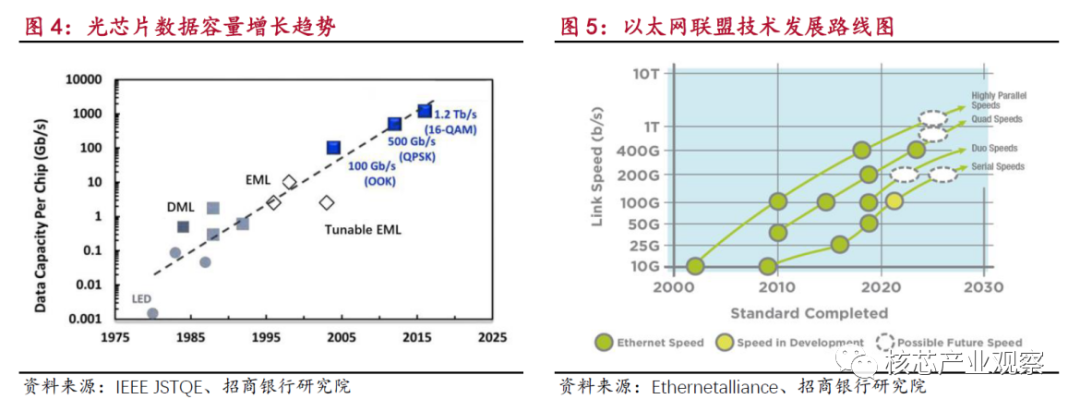

光通信芯片数据容量的增速可满足数据指数级增长需求。在过去的几十年中,光通信网络传输容量的增长需求导致光电子出现突破性的发展,光芯片不断增加功能和密度,其经济性、功耗、可靠性带来显著优势。伴随着DML、EML、TunableEML芯片技术到QPSK、16-QAM调制技术等一系列技术升级,光通信的数据处理能力呈指数级增长,平均每2.2年翻一番,每十年提高一个数量级。光通信技术的发展已完全满足数据指数级增长的需求,并在未来一段时期仍然保持目前的增长速度。

光通信技术推动以太网不断变革以满足数据量增长需求。在以太网诞生以来,网络速率保持了每十年增长十倍的发展趋势。随着5G的到来,从移动互联网向车联网、工业互联网、电力互联网等垂直应用发展,用户体验需求的不断提高,对以太网的发展也提出了更高的诉求,大带宽、大连接、低成本、安全可靠的物联网互联互通是业界对于以太网技术的期待。目前,多行业应用驱动以太网光通信的演进与革新,通信运营商需求推动了100G、400G的发展,数据中心需求推动了25G、40G、100G、400G的发展。根据以太网联盟2020年

自1980年代光纤诞生以来,光通信技术引领了信息技术性变革,光通信以光波作为信息传输的载体,以光纤作为信息传输媒介,具有高速率、大容量、长距离、低损耗、体积小、重量轻、抗干扰能力强等优势,在无线通信、光纤宽带、数据中心和消费电子等领域广泛应用。

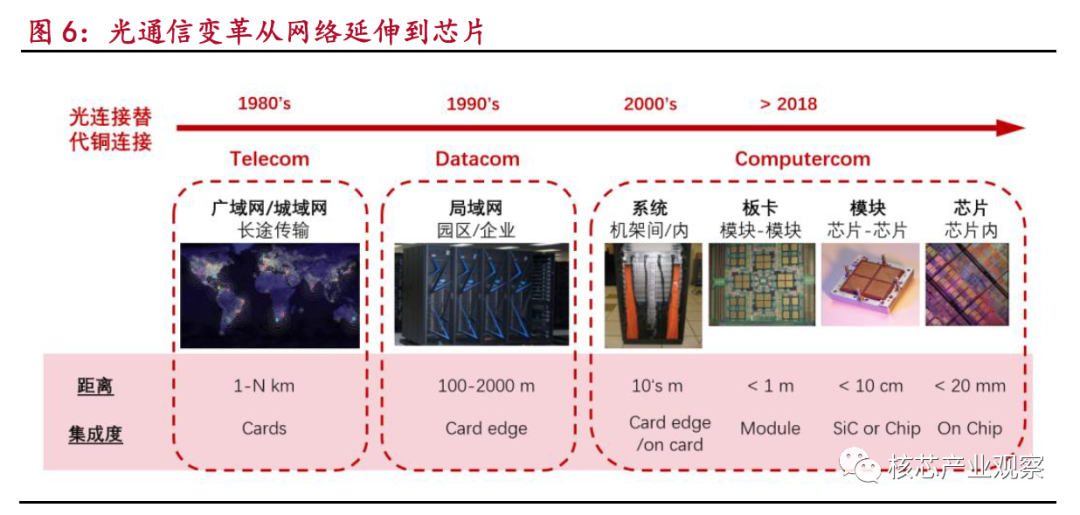

光通信变革从网络逐步延伸到系统芯片,从广域网、城域网到局域网,从系统、设备到芯片,正在逐步取代电信号的信息传输。1980年代,运营商大带宽长距离通信需求持续增长,光通信首先在广域网应用,随着成本的逐步降低,在运营商城域网又广泛使用。1990年代,数据流量快速增长,光通信进入园区、企业层面的中短距离应用领域。进入2000年,超级计算和大型数据处理需求增长,光通信在数据中心的系统机架间广泛使用,大幅提升了系统级数据处理速度。随着全球数据流量的持续增长,光通信未来将逐步实现板卡级、模块级、芯片级的高速传输,市场规模有望达到数百亿美元。

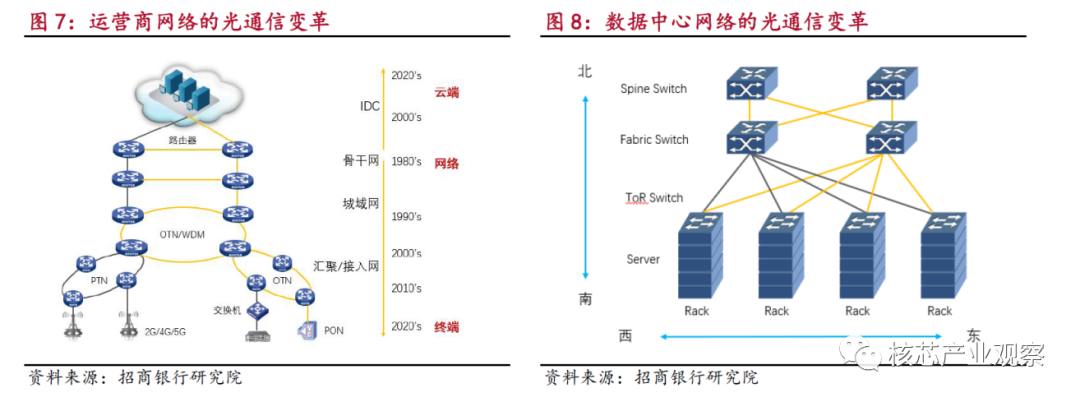

运营商光通信变革从骨干网延伸到城域网、接入网、基站,未来向全光网演进。随着数量流量的增长,电子器件存在的带宽限制、容量不足、高功耗等缺点凸显,在通信网中出现了“电子瓶颈”的现象。为了解决这一瓶颈,运营商骨干网线路最先采用光通信,并逐步延伸到城域网、接入网和基站。在线路完成光纤化之后,进一步提出了全光网概念,数据只是在进出网络时才进行电光和光电转换,而在网络中所有传输和交换的过程始终以光的形式存在,网络中的设备由电路交换升级到高可靠、大容量和高灵活度的光交叉连接数据交换。在全光网中,由于没有光电转换环节,支持各种不同协议和编码形式,信息传输具有透明性,数据传输效率进一步提升。目前,全球运营商骨干网和城域网已实现光纤化,部分地区接入网光纤化已完成,向全光网的演进已经开始。

应对数据量指数级增长,光通信成为数据中心解决方案。随着移动互联网和云计算的发展,全球互联网业务和应用数据处理都在数据中心进行,数据中心的计算能力和数据交换能力也呈指数级的增长。和传统电信网络不同,数据中心网络主要是机器和机器之间的东西向流量。随着网络速率的不断提高,光通信技术在数据中心得到大量的使用,光通信的应用主体从电信运营商网络转向了数据中心,数据中心成为光通信的最大市场。现代数据中心为了应对数据流量的快速增长,普遍采用Spine-Leaf网络架构,数据中心内部数据交换和处理能力更强,网络结构也更加扁平化和密集。

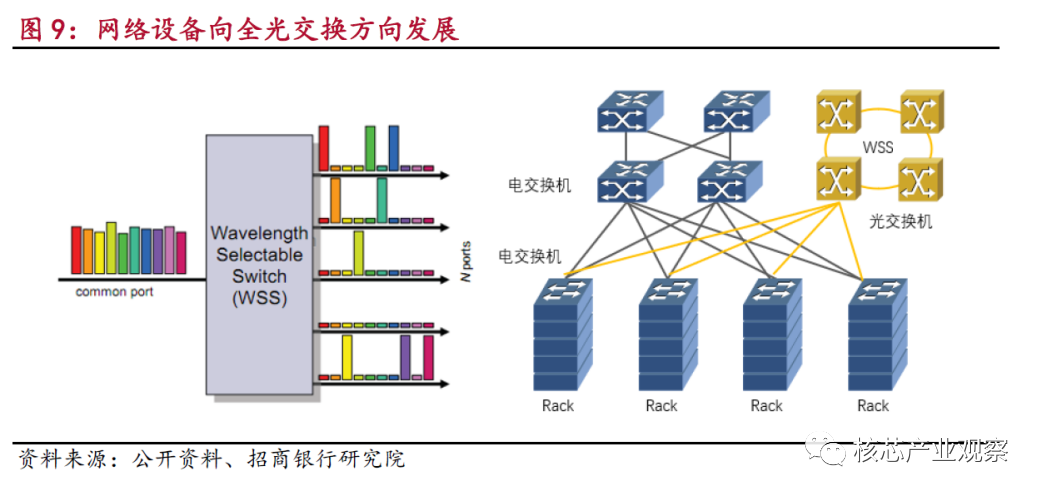

随着光器件的成熟,网络设备内部引入光交换,实现全光网络传输。网络线路实现光纤化仅是全光网络的第一步,随着光交换、光存储、光多路复用器件的成熟,网络设备节点由光电转换、电交换技术向光交换方向发展,将会引领走向一个全动态的数字光网络。5G对光网络的容量、时延、光纤密度要求很高,需要强大的传输承载架构,全光网是5G最理想的承载技术,具有巨大的可用频谱、超大容量、超高速率等优势。数据中心对交换性能、功耗、集成度、成本等关键指标要求较高,引入全光交换技术,可进一步节能增效,满足数据中心内部海量连接需求。

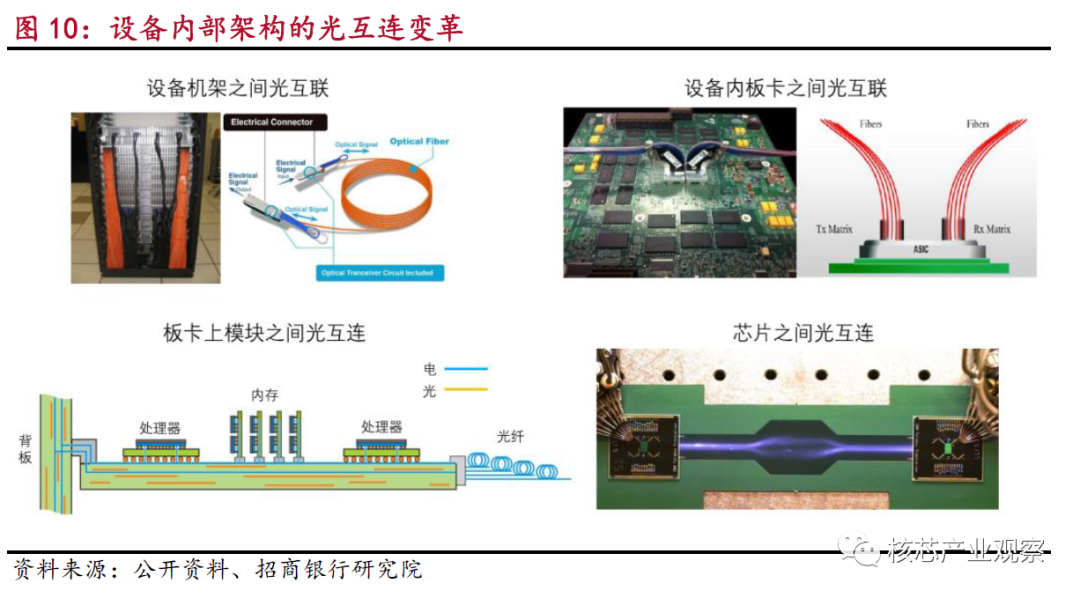

光互连演进到计算机系统内部,从机架级、设备级、板卡级到芯片级,推动着计算机体系架构对速度的不断突破。摩尔定律依然在发挥效力,推动处理器性能不断进步,计算机系统内外部I/O互连性能远低于处理器性能,成为计算机系统的瓶颈。基于铜线Gbps以上速率出现明显的瓶颈,在设备机架之间互连、设备板卡之间互连、板卡模块之间互连和芯片之间互连,无法满足计算和数据快速增长的需求。光互连具有高速率、低功耗、小尺寸的性能优势,在铜互连成为计算机系统架构瓶颈时,有望成为最佳解决方案。计算机系统内外部的互连线缆已实现从无源铜缆、有源铜缆到有源光缆的逐步升级,在数据中心已广泛使用。计算机系统内部PCB电路板升级到OPCB光路板,芯片铜线互连升级到芯片光互连,可满足未来更高速率的数据计算处理需求,可大幅提升计算机系统的数据处理能力,具备较大的市场空间。

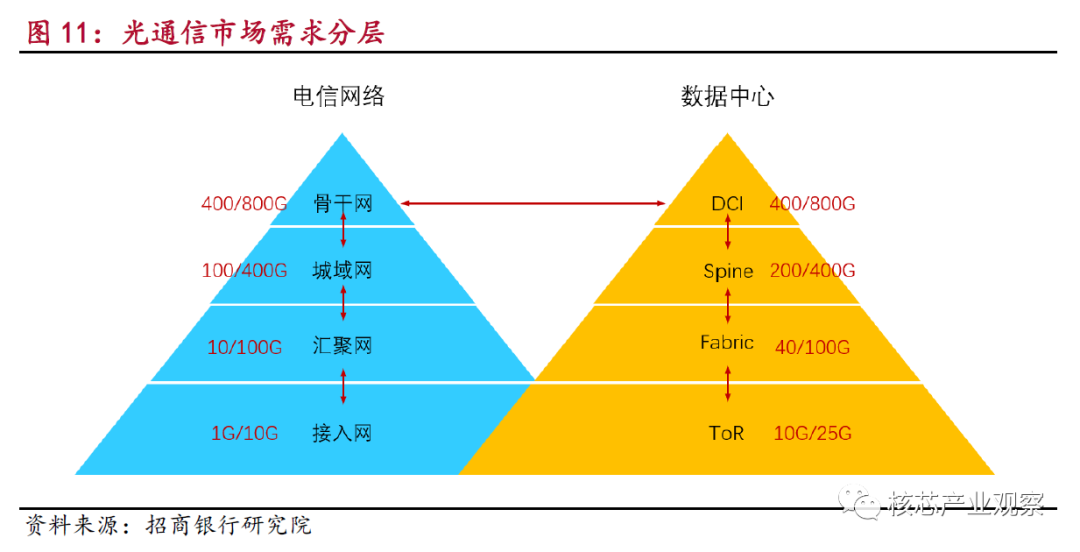

电信市场和数据中心市场是光通信主要需求市场。从应用市场来看,光通信目前主要市场为电信市场、数据中心市场、消费电子等新兴市场。电信市场是光通信最开始发力的市场,市场规模大、收入占比高,主要应用于接入网、汇聚网、城域网、骨干网。数据中心市场是光通信增速最高的市场,未来有望超过电信市场规模,主要应用于数据中心内部(Spine/Fabric/ToR)和数据中心间DCI网络。消费电子等新兴市场是未来规模潜力最大的市场,手机、汽车普及3D感应的市场空间较大,目前还处于早期状态,未来具有爆发式增长机会。采用金字塔需求分层模型,可以看出数据中心各层次的带宽需求高于电信网络各层次带宽需求,决定了未来数据中心市场规模在光通信市场的主导地位。

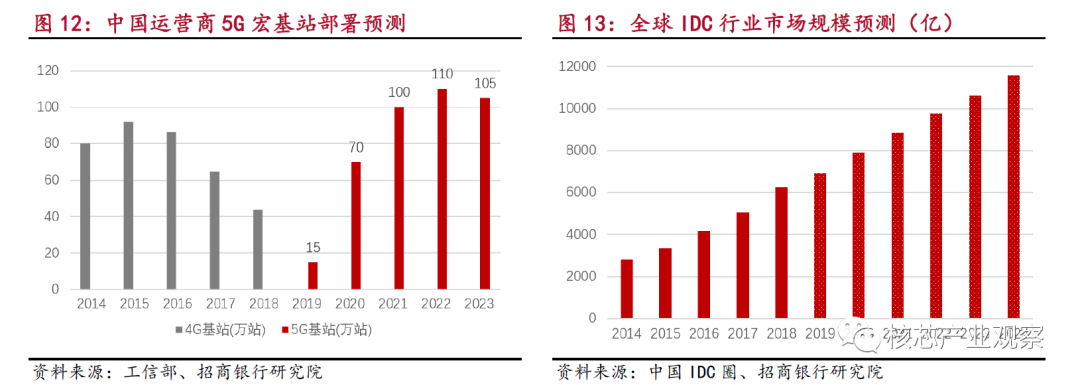

5G带动电信市场光通信需求向上。光通信在电信市场主要应用于传输承载网、固网接入网、无线G网络规模建设元年,预计2019-2023年我国三大运营商5G宏基站建设规模400万站,5G传输网投资达2600亿元。5G带动传输承载网络设备、光纤光缆的需求增长,5G基站接入在前传、中传、回传光模块需求增长显著,中国移动研究院以建设200万基站为例推算,预计将带来4800万支光模块需求。预计5G光模块需求是4G光模块需求的2倍以上,25G/50G/100G光模块将逐步在前传、中传和回传引入,100G/200G/400G高速光模块将在传输汇聚和核心层引入。

5G推动全球数据中心光通信需求增长。根据韩国科学信息部的统计,韩国5G用户流量是4G的3倍。根据中国移动的预测,5G用户流量年均复合增速达25%。随着全球加快5G建设速度,推进5G垂直行业应用落地,构建高速、智能、泛在的5G应用生态圈,5G在传统行业的推广将持续推动全球数据中心高速增长。根据思科全球云指数CGCI的报告,2016-2021年全球超大规模数据中心将从338个增长到628个。到2021年,亚太地区将超越北美地区的超大数据中心领先地位,亚太地区超大数据中心占比将达到39%,北美地区占比达到35%。尽管面临疫情和经济挑战,全球云数据中心的资本支出在2020年仍然将实现更高的增长。全球主要的云计算、微软、谷歌等也均表示2020年持续加大数据中心的资本支出。随着数据中心市场规模的持续提升,有望成为驱动光通信行业最大的细分市场。

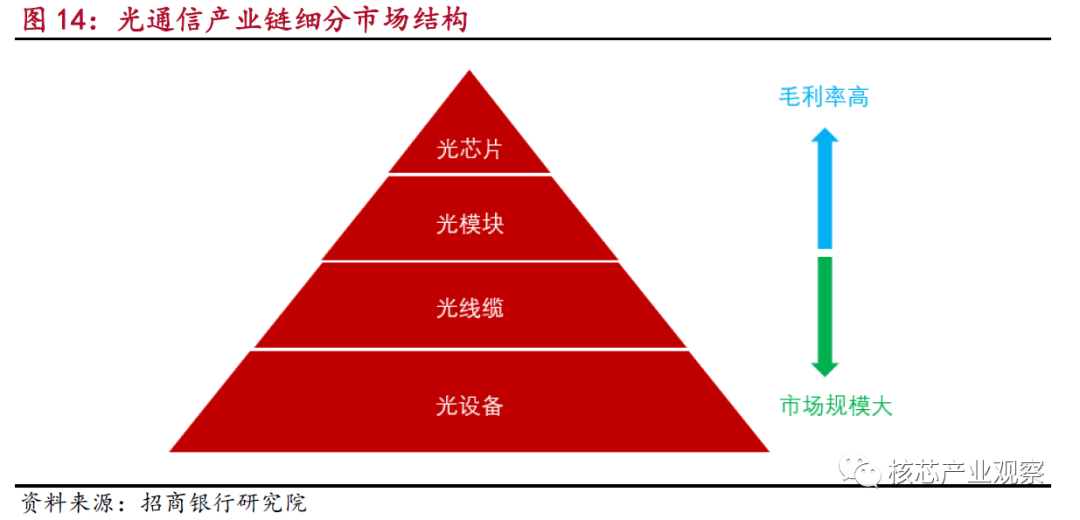

受益于5G网络和数据中心需求,光通信行业发展空间广阔。光通信产业链包括光器件、光线缆和光设备等细分领域。光器件位于光通信产业链上游,市场规模较小、毛利率较高,由日美企业主导行业技术和发展方向。光线缆和光设备位于光通信产业链中下游,市场规模较大、毛利率较低,由中美企业占据全球主要市场份额。受益于5G网络和数据中心建设需求,下游光线缆和光设备需求激增,带动上游光器件,光通信行业具备长期增长潜力。

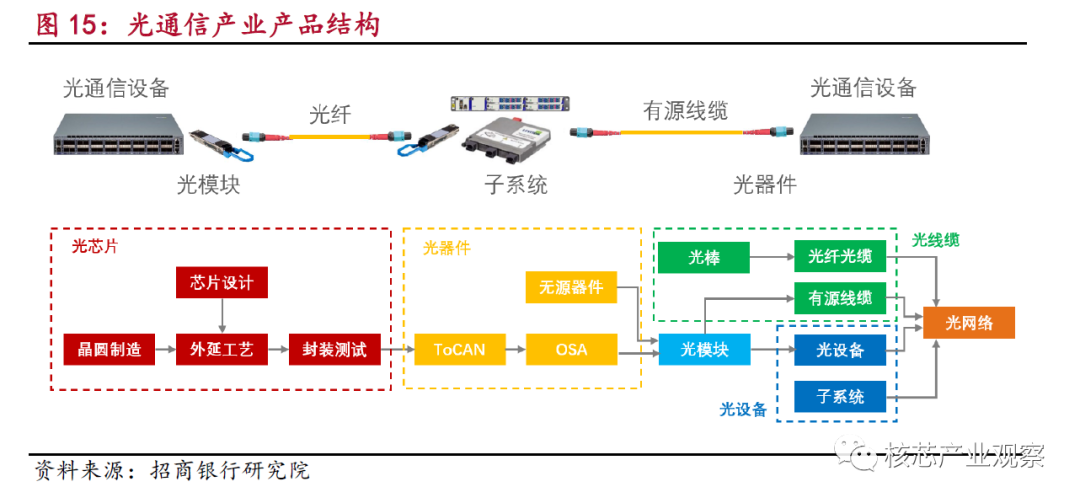

光通信产业链主要包括光线缆、光器件和光设备。光线缆包括光纤光缆和有源线缆,光器件包括光芯片、有源器件、无源器件和光模块,光设备包括传输设备和数通设备。

从上世纪八十年始,光纤传输陆续替代了电缆传输,从光纤发明至今经过半个世纪,光纤网络已成为全球信息网的主干。光纤的应用领域也从最早的通信和数据传输,发展到互连光纤网、基站光纤网、存储光纤网、物联光纤网和传感光纤网等。云计算、视频、5G、物联网需求的快速商业化,大连接、大容量、大能力成为未来光纤网络的核心。

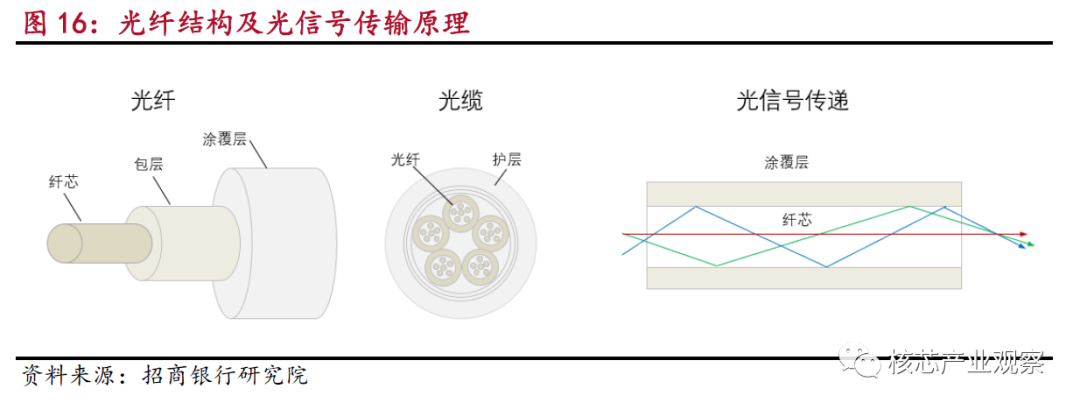

光纤的主要成分是高纯度二氧化硅,经过千度高温制成光纤预制棒,光纤预制棒经过拉丝退火工艺制成光纤。光缆是由一定数量的光纤组成缆芯,外面包裹有护套和保护层。光纤是信息传递的载体,光信号在光纤内经过多次折射传输到终点的,光信号在折射后会分散或者衰减,需要把光信号每隔一定距离进行信号放大。

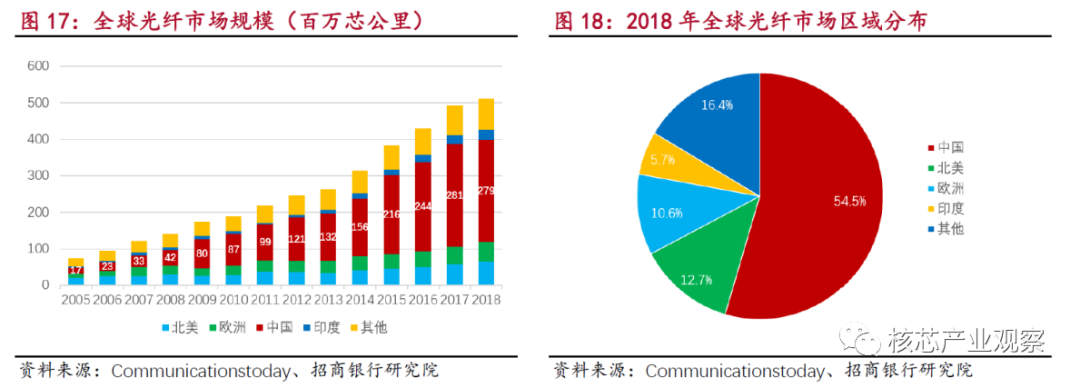

光进铜退持续推进,光纤光缆长期保持高景气。随着全球信息产业的高速发展,通信、互联网等信息技术产业的快速发展带动了全球光纤光缆行业的稳步增长。根据CommunicationsToday的报告显示,2018年全球光纤光缆市场需求达5.1亿芯公里,市场规模达76亿美元。2005-2018年,全球光纤市场复合年增长率达到16%。中国市场成为推动全球光纤光缆行业的重要市场,其市场份额从2005年的30%提升到2018年的54%。

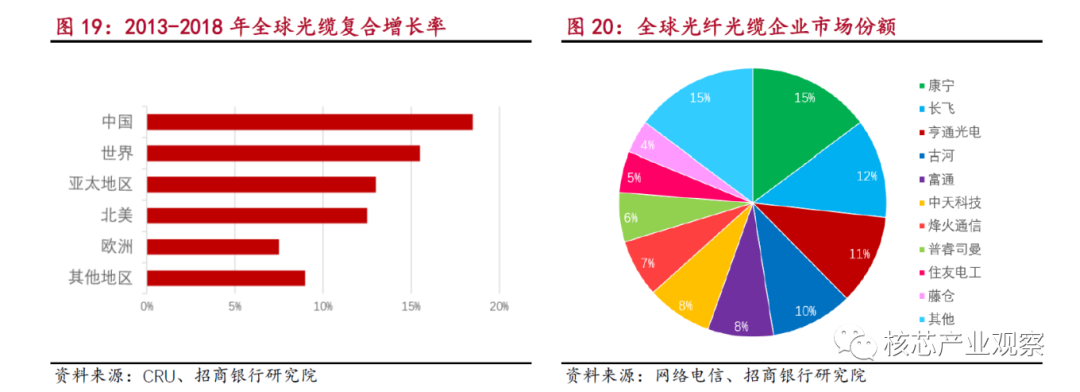

三年高增长后产能过剩,光纤光缆进入产能消化期。伴随着2014-2018年全球4G建设和中国光纤宽带的高速发展,光纤光缆行业迎来一轮产能扩张。根据CRU统计,2013-2018年,全球光缆产量复合增长率排名,中国高达18%,超过全球平均水平。随着中国光纤宽带家庭覆盖率超过90%,2018年底以来,需求侧主要的中国光纤宽带市场回落,供给侧光棒、光纤、光缆产能规模不断扩大,光纤市场出货量和价格同步下降,结束了2016-2018年的光纤需求紧张的局面,光纤光缆行业进入产能消化期。

中国企业占据全球光纤光缆市场的半壁江山。网络电信2019年光通信行业竞争力数据显示,中国企业光纤光缆市场占有率为46%,美国企业市场占有率为15%,日本企业市场占有率为19%。光纤光缆主要供应商包括康宁、长飞、亨通光电、古河、富通、中天科技、烽火通信、普睿司曼、住友电工、藤仓。

进军新市场成为光纤光缆企业发展的方向。我国主要的光纤生产企业均选择进军新市场,来消化过剩产能,扩大全球市场占有率。从产品扩张来看,海底光缆和数据中心光纤成为主要方向,多个中国企业进入海底光缆市场,包括亨通、中天、烽火、富通和长飞等。从地域扩张来看,欧洲成为主要目标市场区域,海外建立合资公司成为市场突破的发展方向。

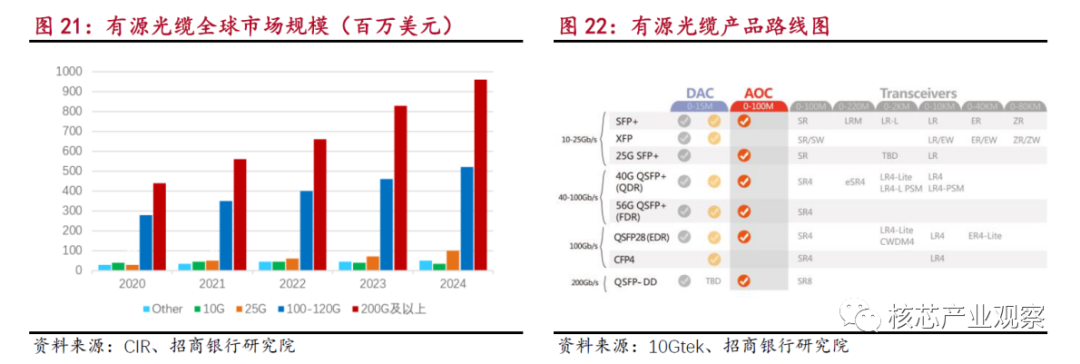

有源光缆成为主流数据传输线缆。有源光缆(AOC)由两端的光收发器和中间一根光缆跳线组成,有源光缆的主要优势带宽大、重量轻、功耗低、易使用。有源光缆的主要市场包括数据中心和消费电子市场,基于云的应用、音频视频终端、在线游戏和有线电视需要高速率大带宽数据服务,推动有源光缆在云端数据中心和终端消费电子广泛使用。根据CIR的预计,2020年-2024年有源光缆市场将从9.5亿美元增长到19亿美元。随着中国数据中心加速建设,

预计2024年中国市场有源光缆收入将达到3.8亿美元。从产品结构看,随着交换机到路由器互联链路向100G-400G链路升级,100G以上链路产品收入占比较高,200G以上链路线G链路销售放量的元年。有源光缆最大的细分市场将是200G及以上市场,预计到2024年市场销售规模将达到9.7亿美元。

中国厂商市场份额逐步扩大。全球有源光缆市场较为分散,市场参与者超过200家企业,随着竞争的加剧,市场集中度越来越高,主要供应商包括10Gtek、海信、旭创、Mellanox、Cisco、Intel、II-VI(Finisar)、Amphenol、Fujitsu、Broadcom等。随着中国有源光缆公司逐步占领市场,有源光缆价格也承受了巨大压力,市场竞争日益激烈。由于贸易摩擦的影响,有源光缆行业相关公司预计在2021年开始调整产能布局,将制造转移到劳动力成本较低的东南亚国家,供应链面临重新洗牌。

光器件依然处于行业早期。光器件位于光通信行业的上游,通过核心光电元件实现光信号的发射、接收、信号处理等功能,是光通信系统的核心。从产业发展周期看,光器件依然处于行业早期,并购整合成为该阶段市场的主旋律。随着行业头部企业规模增大,全球光器件行业将逐步进入成熟期。

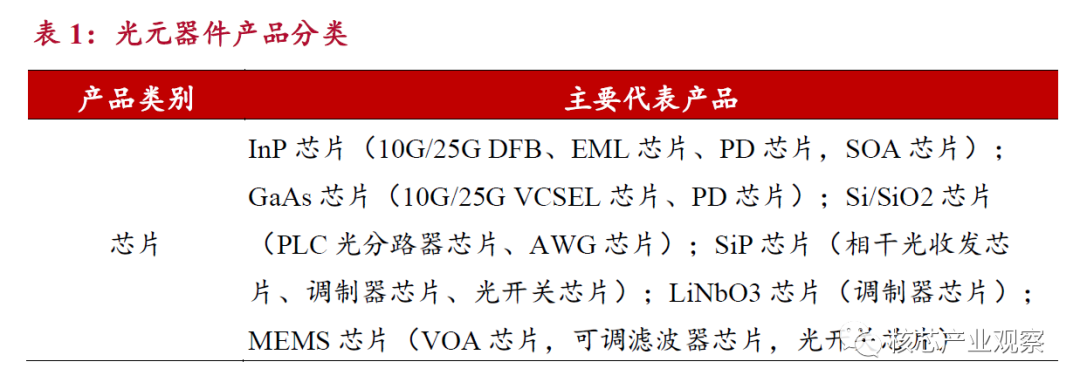

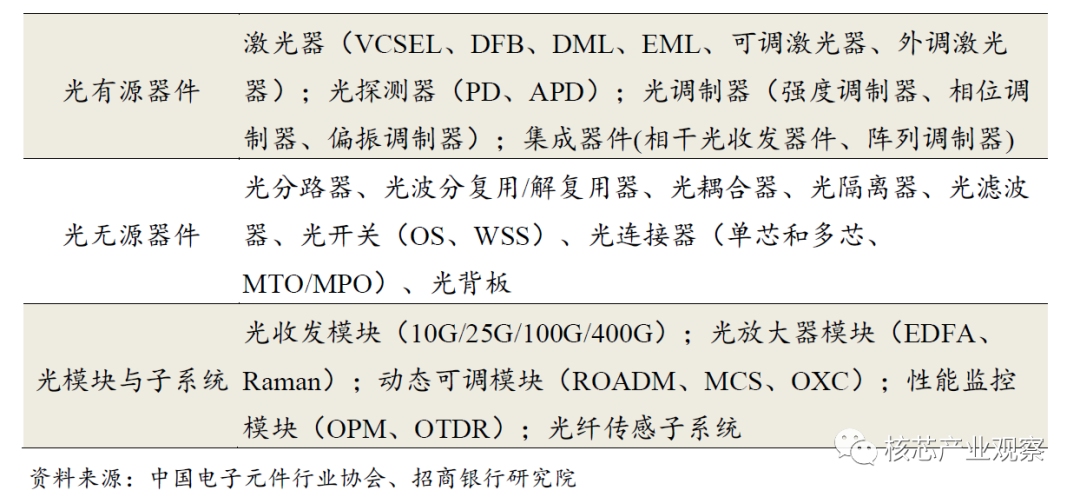

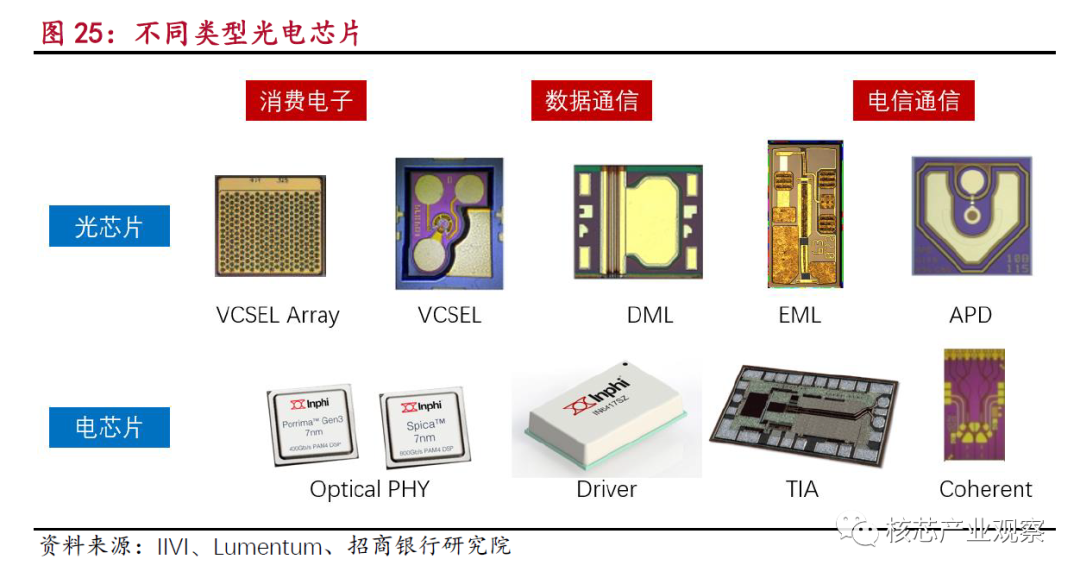

光器件种类繁多、百花齐放。按光通信上下游划分,光器件可分为光电芯片、光器件和光模块。光电芯片是光器件的核心元件,根据材料不同可分为InP、GaAs、Si/SiO2、SiP、LiNbO3、MEMS等芯片,根据功能不同可分为激光器芯片、探测器芯片、调制器芯片。光器件根据是否需要电源划分为有源器件和无源器件。有源器件主要用于光电信号转换,包括激光器、调制器、探测器和集成器件等。无源器件用于满足光传输环节的其他功能,包括光连接器、光隔离器、光分路器、光滤波器、光开关等。光模块是多种光器件封装组合的一体化模块,包括光收发模块、光放大器模块、动态可调模块、性能监控模块等。光器件性能向着速率高、频谱宽、损耗小、功耗低、灵敏度高、时延短、非线性弱、集成度高、尺寸小、价格便宜的方向不断发展。

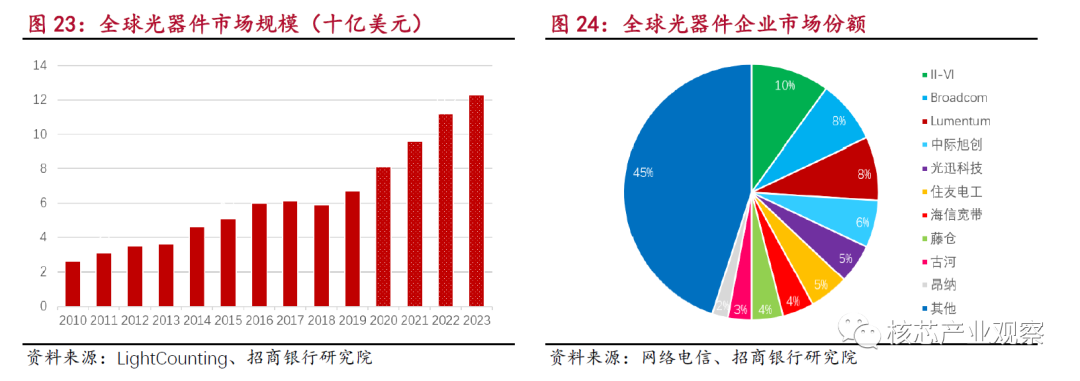

光器件市场保持快速增长。根据LightCounting的预测,2019-2023年全球光器件市场规模从70亿美元增长到120亿美元。5G将带来光模块市场强劲增长,中国移动研究院以建设200万基站为例推算,预计将带来4800万支光模块需求。25G/50G/100G高速光模块将逐步在前传、中传和回传引入,100G/200G/400G高速光模块将在传输汇聚和核心层引入。预计5G光模块需求是4G光模块需求的2倍以上,我国5G光模块市场规模将达到200亿元。

我国企业在光器件市场份额进一步扩大。根据网络电信的研究,美国日本企业依然占据全球光器件市场领先地位,掌握核心光芯片、电芯片、光器件的全球主要份额,美国企业市占率约26%,中国企业市占率约17%,日本企业市占率约12%。我国企业进步明显,依靠光模块市场份额的提升,和行业头部企业的差距逐步缩小。全球光器件市场领导者主要包括II-VI、Broadcom、Lumentum、苏州旭创、光迅科技、住友电工等。国内光模块市场的主要供应商包括苏州旭创、光迅科技、海信宽带、昂纳科技、华工科技、新易盛等。

光电芯片是光器件的核心部件,主要包括光芯片(化合物半导体激光器芯片、光电探测器芯片)和电芯片。在高端模块中,光芯片成本占比通常在40%-60%,电芯片成本占比通常在10%-30%,两者合计占高端光模块成本的80%。

光芯片材料主要有以砷化镓GaAs和磷化铟InP为代表的III-V族化合物半导体材料为主。III-V族化合物材料拥有最佳的能量转化效率,适用于高速、高频、大功率光电子芯片场景,广泛应用于光通信、卫星通讯、移动通讯和GPS等领域。而不同芯片材料的基态能级差不同,具有不同的发光工作波长,结合光纤传输损耗窗口,常用的发光波长为850nm/1310nm/1550nm。

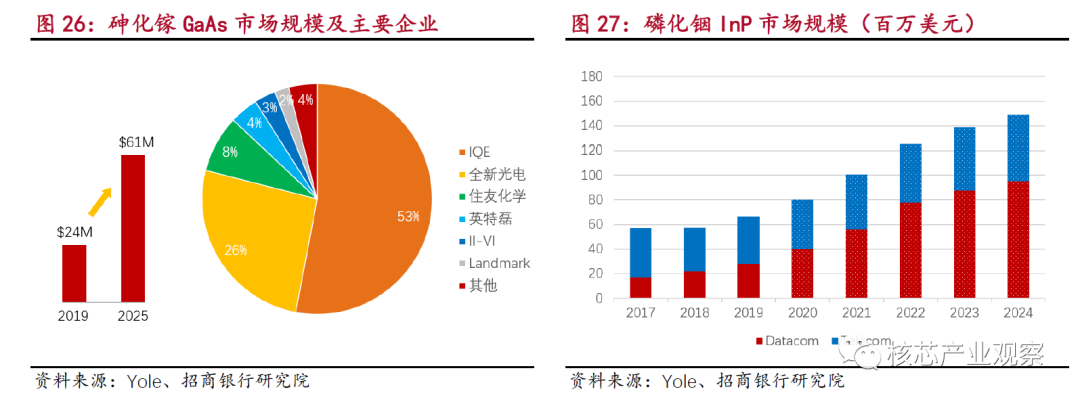

数据中心和消费电子需求驱动砷化镓市场增长。砷化镓在光通信领域主要应用于VCSEL激光器,产品分布在数据中心和手机3D感应市场。根据Yole的预测,2019-2025年砷化镓光通信市场规模从2400万美元增长的6100万美元,复合年增长率17%。砷化镓衬底主要供应商包括Freiberger、住友电工、AXT和VitalMaterials,主流尺寸为3英寸和4英寸。砷化镓外延材料主要供应商包括IQE、全新光电、住友化学、英特磊、II-V。

5G和数据中心需求驱动磷化铟市场增长。磷化铟主要应用在光通信波长为1000nm以上的激光器,主要包括分布式反馈激光器(DFB)、电吸收调制激光器(EML)。DFB适用于速率在25G及以下、传输距离在10千米以内的基站和数据中心场景,EML适用于速率在50G及以下,传输距离在80千米以内的骨干网、城域网和DCI互联场景。随着5G基站和数据中心高速光模块需求的增长,对于磷化铟的需求有望快速增长。根据Yole的预测,2018-2024年磷化铟光通信市场规模从5700万美元增长到1.49亿美元,复合年增长率为14%。磷化铟衬底的主要供应商包括住友电工、AXT、JXNipponGroup,主流尺寸为2英寸和3英寸。磷化铟外延材料主要供应商包括联亚光电、IQE。

SOI是未来硅光集成领域的应用材料。根据MarketsandMarkets的预测,2019-2024年SOI硅片市场规模将从9亿美元增长至22亿美元,年复合增速超29%。目前,SOI晶圆供应商包括Soitec、信越、SUMCO、环球、上海新傲、TowerJazz、Sony、WaferPro等。

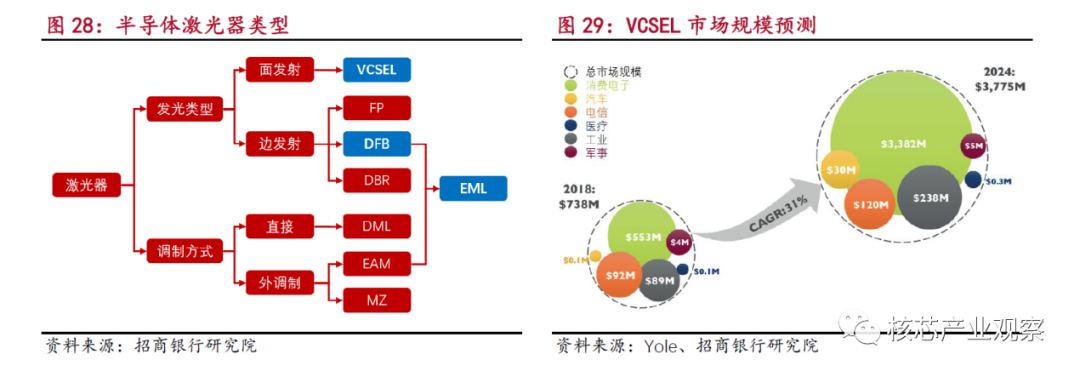

激光器是光模块的核心器件,激光器将电流注入化合物半导体材料中,通过光子震荡和增益产生光信号。化合物半导体激光器是最主要的光通信激光器,主要包括VCSEL(垂直腔面发射激光器)、FP(法布里-珀罗激光器)、DFB(分布式反馈激光器),适用于不同传输距离和速度。激光器调制方式分为直接调制和外调试,DFB激光器基于不同调制方式分为DML直接调制激光器和EML电吸收调制激光器。

VCSEL在消费电子市场具有广阔空间。VCSEL在通信领域主要应用于850nm波段数据传输,广泛应用于数据中心和接入网。根据Yole的预测,2018-2024年VCSEL市场规模从7.38.亿美元增长到37.75亿美元,复合年增长率31%。随着VCSEL在苹果手机3D传感的应用突破,未来VCSEL有望广泛应用于消费电子、工业、汽车、医疗等新兴领域。VCSEL的主要供应商包括Lumentum(Oclaro)、Broadcom、II-VI(Finisar)、光迅科技、华芯半导体等。

FP激光器适用于短距离通信。FP主要应用于1310nm/1550nm波段低速率短距离传输,速率一般在1.25G以内,主要应用于接入网GPON/EPON市场。由于存在损耗大、传输距离短的问题,逐步被DFB激光器取代。

DFB激光器适用于中长距离通信。DFB基于FP的基础,目前是最常用的直接调制激光器,主要使用于1310nm、1550nm波段数据通信,广泛应用于数据中心、城域网及接入网。DFB的主要供应商包括II-VI(Finisar)、Lumentum(Oclaro)、Neophotonics、三菱、光迅科技、海信宽带等。

EML激光器成为高速远距离主流光芯片。EML是DFB与EAM(电吸收调制器)的集成激光器芯片,与直接调制的DFB激光器相比,EML具有功率高、窄线宽、宽波长调谐范围等传输优势,广泛应用于数据中心、城域网和骨干网。

光电探测器能够检测光信号并完成光信号向电信号的转换。主要的光电探测器包括PIN(光电二极管探测器)和APD(雪崩光电二极管探测器)。

PIN探测器适用于中短距离的光通信场景。PIN只能实现光电转换功能,输出光电流较弱,适用于中短距离、低灵敏度的场景。主要的PIN供应商包括Lumentum(Oclaro)、Broadcom、II-VI(Finisar)、瑞萨、住友电工、环宇通讯、光迅科技等。

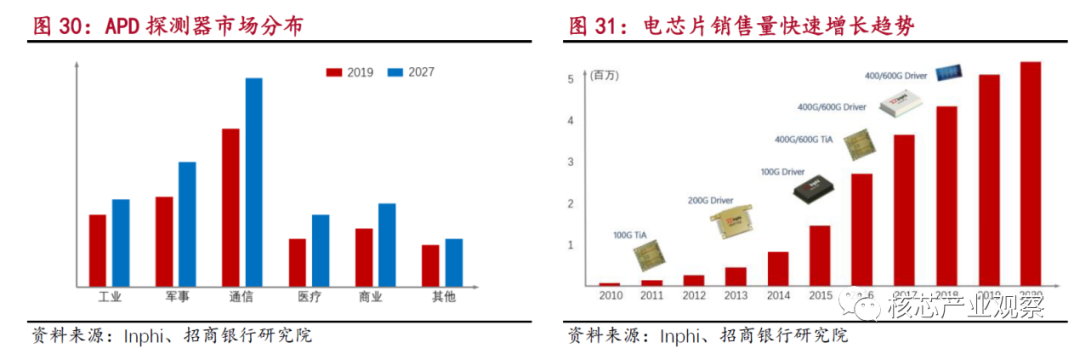

APD探测器是一种高灵敏度探测器。APD除了可实现光电转换功能,对光电流具有放大作用,具备更高的灵敏度、高响应和高可靠性的特性,广泛应用到通信、工业、航空、医疗等各领域。预计2019-2027年全球APD市场规模从re1.51亿美元增长到2.03亿美元,复合年增长率为3.5%。APD的主要参与者包括Lumentum(Oclaro)、Broadcom、II-VI(Finisar)、瑞萨、Excelitas、环宇通讯、光迅科技等。

电芯片主要功能包括对光芯片的配套支撑、电信号功率调节和复杂的数字信号处理。在光模块发射端,Driver驱动芯片用于产生电信号,驱动激光器实现电信号到光信号的转换。在光模块接收端,TIA跨阻放大器芯片在光探测器芯片接收光信号后,完成光信号到电信号的转换,并进行信号放大。在光通信领域,DSP主要用于支持更高速率调制,以提高频谱效率。

逐步提升制造工艺成为控制功耗和成本的主要方式。随着光器件集成度提升,对光模块功耗的要求越来越高,电芯片降低功耗的方法比较有限,提升芯片工艺成为主要方式。电芯片制造工艺逐步从28nm、16nm到7nm,从16nm升级到7nm工艺能够降低功耗高达65%。

从应用市场来说,运营商市场主要是大于40km的相干芯片,数据中心市场主要是小于40km的PAM芯片。电芯片主要的供应商包括Broadcom、Inphi、ADI、瑞萨等。