必一体育sport

025-52657056电话:025-52657056

传真:025-52657058

邮箱:info@www.gzjs1688.com

【IPO价值观】波长光电产品售价持续下降:面临技术

集微网消息,在国家政策支持下,本土激光产业链企业受益快速成长,其中,激光光学和红外光学元组件供应商南京波长光电科技股份有限公司(以下简称“波长光电”)也受益产业景气获得了快速发展,并于近期启动创业板IPO,欲借助资本市场加速成长。

据悉,波长光电成立于2008年12月,长期专注于提供工业激光加工和红外热成像领域的各类光学产品、光学设计与检测的整体解决方案,向客户提供激光光学和红外光学的元件、组件,以及与光学设计和检测等相关的软件、硬件和系统等产品。

在多年经营中,波长光电获得了包括大族激光、华工科技、高德红外、久之洋、美国IPG阿帕奇等国内外知名企业的支持,2021年7月还被认定为工信部第三批国家级专精特新“小巨人”企业。

不过,笔者翻阅其IPO招股书发现,其毛利率虽然较高,但并没有带来较高的净利润率;更重要的是,近年来,波长光电的产品售价持续下滑,而原材料采购价却基本持平,也让其面临较大的盈利压力。同时,波长光电不仅研发费用率低于可比上市公司,创新成果也陷入困境,面临较大的技术创新挑战。

据招股书披露数据,报告期各期末,波长光电毛利率分别为33.09%、35.3%、36.92%、36.21%,在行业内处于较高水平,而舜宇光学、福光股份的毛利率则在20%-30%之间。

不过在净利润率方面,波长光电并不占据优势,报告期内,其整体净利润率为12.71%,与福光股份、舜宇光学基本相当,但大幅低于福晶科技的28.32%。

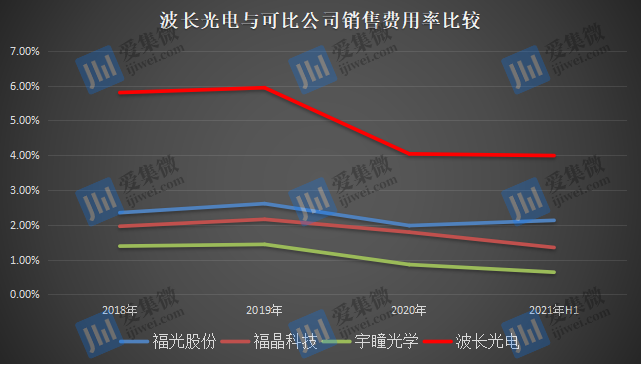

在毛利率大幅领先的情况下,净利润率低于可比公司,主要受其成本支出过高所致,如销售费用率,告期内,波长光电销售费用率分别为5.80%、5.94%、4.04%及3.99%,而同行业可比公司均值分别为1.9%、2.07%、1.54%、1.37%。波长光电表示,公司销售费用率较高,主要系公司销售人员的人工成本较高,同时,公司收入规模与同行业可比公司有较大差距所致。

需要指出的是,虽然目前波长光电毛利率较部分可比公司仍占据一定优势,但其利润空间正面临进一步收缩的风险,产品售价持续下降,而原材料采购价格保持平稳甚至上升是重要影响因素。

招股书显示,报告期内,波长光电元件产品中,光学激光产品平均售价由2018年的92.06元/片,下降至2021年H1的74.07元/片,降幅为19.54%;红外光学产品也出现大幅下降的情况,其价格已由2018年的435.14元/片,下降至2021年H1的294.98元/片,降幅为32.21%。

组件产品平均销售价格同样出现大幅下降的情况,报告期内,其激光组件价格最高为1692.52元/套,但2021年H1已下降至1104.26元/套,降幅达34.76%;红外光学组件降幅更大,已从2018年的2133.24元/套,下降至2021年H1的764.19元/套,降幅达64.18%。

不过,波长光电原材料的采购成本并没有相应下降。招股书显示,波长光电采购的主要材料为锗、硒化锌及光学玻璃,其中,锗的采购均价除在2019年出现16.45%的降价外,其余年度未出现明显变化,采购价始终平稳于244~247元/片之间;硒化锌采购均价略有下降,从2018年的673.36元/片下降至2021年H1的634.19元/片,降幅为5.8%;另一原材料光学玻璃,2021年H1均价为369.84元/片,较2018年下降4.17%。其采购价整体表现平稳。

需要指出的是,目前多个上游原材料存在涨价趋势。金投网数据显示,截至2022年1月26日,锗的价格已提升至9350元/千克,较2021年6月23日的7600元/千克提升了23.03%,并呈继续上涨的趋势。

不过,笔者在招股书中却发现,波长光电在研发投入上,不及可比上市公司。根据招股书披露数据,2018年-2020年、2021年H1(下称“报告期”),波长光电研发投入分别为1129.41万元、1335.76万元、1448.13万元、742万元,占营收比重分别为4.87%、5.93%、5.43%、4.87%,呈先升后降趋势。

而可比公司中,报告期各期末,福光股份的研发费用率分别为8.21%、6.47%、8.18%、8.34%,福晶科技分别为9.53%、10.8%、10.27%、8.78%,均高于波长光电;而且,可比公司营收规模均大于波长光电,研发投入规模也大幅领先于波长光电。

根据招股书披露数据,目前波长光电已取得16项发明专利和45项实用新型专利。不过分析发现,波长光电近年取得的创新成果主要为实用新型专利,而真正体现一家科技公司创新能力及技术实力的发明专利,波长光电最近三年仅取得3项,其余13项均为2012年-2017年所取得(有9项专利为2014年-2015年取得),2018年则一项都没有。显然,其创新能力存在下滑风险。未来,如果波长光电在技术与工艺升级方面出现长期停滞,或对新技术、新工艺的研发与应用方面落后于竞争对手,将可能面临技术升级迭代的风险,从而对公司未来的持续经营能力、盈利能力产生不利影响。

事实上,目前最高规格的同行业光学技术及产品仍掌握在美国II-VI Incorporated与德国JENOPTIK AG等企业手中。且光学的生产与加工过程中的高端精密制造设备例如红外加工单点车与高规格镀膜机等核心设备仍受制于国外厂商,波长光电仍面临着较大的技术创新挑战。

未来,如果原材料继续涨价,而波长光电的产品售价继续维持下滑趋势,叠加较高销售费用等成本支出,波长光电将面临较大的盈利压力。同时,公司规模小、研发投入少、研发费用率低,也让其面临较大的创新风险,一旦技术创新迟滞、产品跟不上市场需求,其将面临较大业绩下滑风险。(校对James)

一周数据看点:我国晶圆产能可达每月860万片,引领全球;华为鸿蒙在中国有望超过苹果iOS;GPU市场预计同比激增70%…